2週間で200万円に抑えた

節税対策解説動画

“どう節税すればいいか”

悩んでいませんか?

あなたの事業で施策がはまり、急に大きな利益を生み出した経験はありませんか?

それ自体は嬉しいことですが、同時に支払う税金が多くなるので、

まずは税理士に相談してみよう

と多くの方が思うのですが、契約中の税理士からは節税のための具体的な提案がないケースがほとんどです。

普通の税理士からすればリスクを負ってまでも急な利益が出た場合の節税対策をお勧めしません。

しかし悩んでいるだけで何も行動しなければ、利益分の税金を納めなくてはいけないので税金だけで数千万円というお金が奪われてしまいます。

節税について税理士に相談してみたけど、

積極的に動いてくれなかった…

なんて経験がある経営者の方も多いでしょう。

契約をしているのに積極的に行動してくれないと頭にきますよね。

なぜやらないのか、その理由を問いただしても、専門的な言葉を交えて返されるともう意味がわかりません。

税理士といえども、やはり人間です。

面倒を嫌い、やってもやらなくても同じ収入がもらえるなら、進んではやりません。

大きな利益が出た場合の

“節税対策を知りません“

節税に興味を持つ経営者の多くは、会社の利益を守るために税理士にアドバイスを求めます。

しかし、経営視点でアドバイスをくれる税理士は少なく、節税について教えてくれないことも多いです。

その理由は、税理士の第一の任務は、「適正申告」「適正納税」だからです。

リスクをとって節税対策を実施した結果、税務調査で否認されてしまうと、税理士としての信頼性も失われることから、税務調査を極度に怖がり、リスクのある節税対策をしようとはしません。

また、大きな利益の節税対策ともなると、具体的な節税対策はなく、

税金に対する専門家です

そのため会社や経営者にとっての最適な節税対策を提案できる人は数少ないのです。

税理士が具体的なアドバイスをくれないとなるとお手上げ状態ですが、私たちは違います。

一歩進んだ節税対策を実施しています

私たちの目指すのは、単なる納税義務の履行ではなく、あなたのビジネスの利益を最大限に生かすための戦略的節税です。

複雑な税法やリスクも私たちが丁寧に説明し、あなたのビジネスを最良の状態に保つための対策を一緒に練ります。

だからもう、税金問題に頭を悩ませてストレスを感じることもありません。

決算してしまうと起こる

“4つの問題”

高額な税金がかかってしまう

大きな利益を残したままだと、不必要な税金の支払いが増えます。

なぜなら、財務面でのメリットを享受することができないからです。

その結果、法定どおりの税金を支払うことになるため、結果的に税負担が増加するので利益が減ります。

これらの支払いは予想外の負担となり、資金の制約や財務上の損失を引き起こすことがあります。

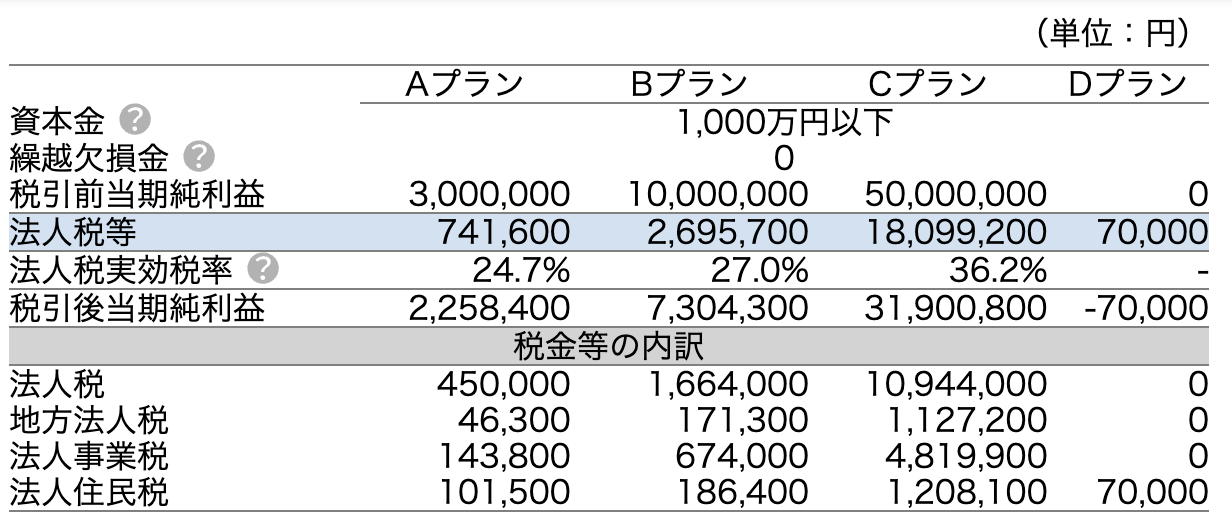

仮に1,000万円の利益の場合

▶︎納税額は約269万(実効税率は約27%)

仮に3,000万円の利益の場合

▶︎納税額は約1,023万円(実効税率は約34%)

のように利益額によっても税率は変わっていきますので、特に急な利益が発生した場合には節税対策は適切なタイミングで行うことが重要です。

急な大きな利益が発生した際、節税を怠ると資金繰りが悪くなる可能性が高まります。

急激な利益増加は、当然のことながら税金の増加を引き起こします。

節税対策をとらないと、

企業や個人の手元の流動資金が減少します

利益が増加すると、それに伴って収入の見込みも大きくなります。

しかし、節税対策をしないことで税後の手取りが期待よりも少なくなるため、予定していた出費や投資が計画通りに行えなくなる可能性がある。

節税を怠ると、税金の支払い時期や金額が予測しづらくなりますので、予期しない現金の出流が発生し、資金繰りの計画が狂うことがある。

なので、急な大きな利益が発生した際には、節税対策を適切に行わないと、税金の負担が増加し、資金繰りが悪化するリスクがあります。

高額な税金を収めてしまえば資金繰りの問題が起る可能性もあり、ビジネスの戦略に悪影響を及ぼしてしまうこともあります。

節税をしないと、大きな利益に対する税金の負担が増大します。

このため、予想以上の資金が税金の支払いに回され、事業運営に必要な資金が不足することが生じます。

予想以上の税金が発生すると、手元の資金が減少し、短期的な資金需要に応じる能力(流動性)が低下します。

この結果、

素早く対応することが難しくなります

資金が税金に吸収されると、新しいプロジェクトや戦略的な投資を行うための資金が不足することが考えられます。

これにより、成長の機会を逃すリスクが増大します。

例として、A社の事例を挙げます。

A社は新たな製品を発売して大きな利益を上げました。

しかし、節税対策を十分に行わなかったため、予想以上の税金が発生しました。

この結果、A社は新たな研究開発プロジェクトを始めるための資金を確保することができず、競合B社に市場を先取られる形となりました。

もしA社が適切な節税対策を行っていれば、新しい研究開発プロジェクトに投資し、市場をリードするポジションを維持することができたでしょう。

したがって、急な大きな利益が発生した場合、節税を行わないことは資金繰りの悪化を招き、ビジネス戦略に悪影響を及ぼす可能性が高いです。

実効税率36%の約1809万円を

税金として納めないといけません

例えば、資本金が1,000万円以下の法人の場合で年間の利益が1,000万円の場合

税金は合計で約269万円(実効税率27%)が発生。

例えば、資本金が1,000万円以下の法人の場合で年間の利益が5,000万円の場合

税金は合計で約1,809万円(実効税率36.2%)が発生。

税率は年間800万円を超える利益に対しては23.9%かかりますので、1000万円以上の利益の場合には更に税率が上がりかかる税金も増えます。

なので、利益5000万円になると1000万円と比較しても実効税率が約9%も高くなるので、その分の税金を支払う必要が出てきます。

この納税額を減らしたいと考えるはずです

しかし色々と節税方法を調べてみても、自分で行う範囲であれば数十万円の節税対策など長い期間で行う方法は多く出てくると思います。

ですが、急な利益が発生した場合に、税理士にアドバイスを求めても、前向きな回答はもらえないケースは多々あります。

本当は節税対策をして5000万をその半分…いや半分以下にもできるところを、方法を知らないのが理由で、高い税率のまま約1,809万円納税するとなると、大きな損をしていますよね。

仮に4000万円を節税し利益が1,000万円になった場合には税金は合計で約269万円なので、実質1,540万円の節税に成功することができます。

急に大きな利益に対応できません

経営者として才能があり、いつでも秀逸で、よりより判断ができるあなたのような人であれば、利益を上げることを常に考えていると思います。

当然ながら利益を上げれば税金も増えますが、税金のことは税理士にまかせておけば何とかしてくれると思っていませんか?

実はそれは間違っていて、

節税に強い税理士もいればそうではない税理士もいて、税理士によっても得意不得意があります。

特に一般的な税理士は大きな節税対策を嫌うことが多く、グレーな節税対策を取ることで、自身の信用や評価を失うリスクが高まります。

または、税務調査を受けるリスクが高まり、税務調査が開始されれば、それに伴う手間やコスト、さらには追徴税や罰金が課される可能性もあります。

そのため、細かい節税対策はしてくれるものの、大きな利益に関しては消極的で、素直に納税することが安全と考えることが多いのです。

しかし、普段できる節税だけでは、急な大きな利益が発生した場合にはあまりにも節税金額が安すぎて、尚且つ短期間であれば節税もほとんどすることができません。

当然…それをそのままにしていれば高い税率での税金を支払う必要があるので、できる限り節税を行なってキャッシュの余裕を持ちたいと思うのも当然です。

では、どうするべきかといえば、節税のことなら何でも知っている「節税に詳しい専門の税理士」が必要なのです。

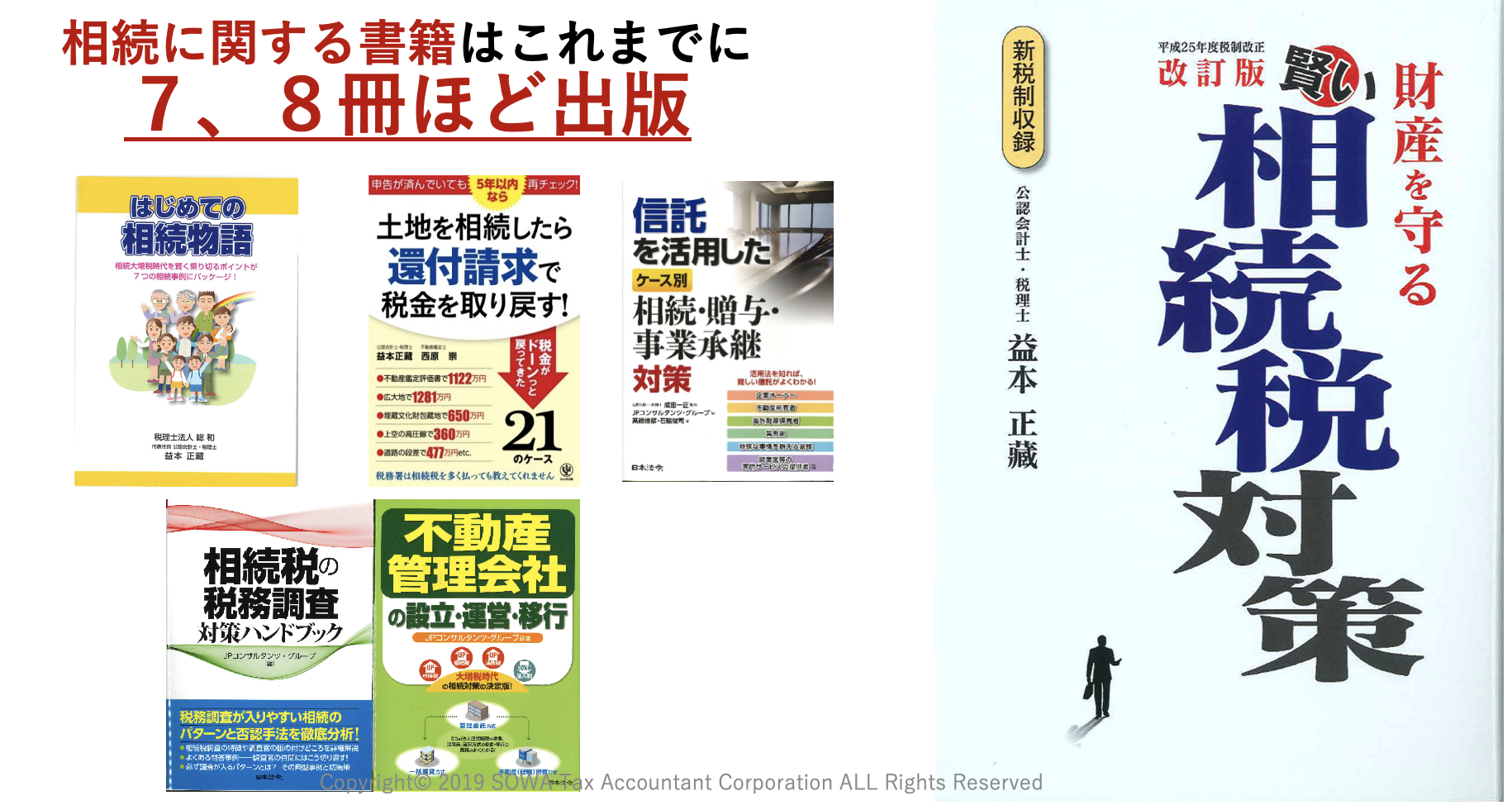

7~8冊ほど出版

『100%が還元される節税商品』

を活用することです

節税商品とは、税金を軽減するために設計された商品やサービスのことです。

具体的には、特定の条件や制度を利用して税金の負担を少なくすることができます。

実際の事例を少しお伝えすると…

このように節税商品を活用することによって節税を行い、急な大きな利益でも対応することができます。

節税商品に支払った金額は

いつどうなるの?

と思ったかもしれません。

なぜ、税金の負担を少なくできるかというと、お金をうまく使うことで税金を減らせる仕組みだからです。

例えば・・

といったように、節税対策として購入した商品を長期投資に充てることができますので、もともと払わなければならなかった税金が減らせます。

ただし、節税商品を使うには条件や制約があることもあります。

ですので、専門知識を持った税理士でなければ、正しい節税商品が何であるかを見極めるのも難しいのです。

節税商品が優れている4つの理由

急に大きな利益が発生した際、節税商品を利用すると「即時の税負担軽減」が可能です。

節税商品の場合、行うとその年の所得として計上される金額が減少するため、実際に支払われる税金の総額が低減されます。

例えば、5000万円の所得から仮に4000万円を節税し利益が1,000万円になった場合には税金は合計で約269万円なので、実質1,540万円の節税に成功することができます。

なので、日々の経費等での節税をコツコツするのではなくて最短2週間以内で大きな金額の節税をすることができるため今季の利益を減らして節税したい場合には有効な方法になります。

特に急な大きな利益が発生した際にも、即時の税負担軽減を実現することができます。

節税商品が急に大きな利益が発生した際に特に優れている理由の一つは、資産の成長を促進することができる点です。

資産の成長が期待されるのは、多くの節税商品が資産運用のプロダクトとして設計されており、節税だけでなく、長期的な資産の増加を目指すことができます。

これにより投資者は税負担の軽減だけでなく、資産の増加という二重のメリットを得られます。

節税商品が急に大きな利益が発生した際に特に優れている理由の一つは、複利効果を最大限に享受できる点です。

複利効果とは、投資の利益が再投資され、その再投資分もまた利益を生むという効果のことを指します。

節税商品により税負担が軽減されると、その分再投資可能な額が増えるため、複利がより効果的に働くことになります。

急に大きな利益が発生した際、節税商品が特に優れている理由の一つは、資金を有効に活用することができる点にあります。

節税商品を利用することで税負担が軽減されるため、その分の節税された資金を他の投資やビジネスの拡大など、さまざまな有効な方法で活用することが可能となります。

このようにして、元の利益だけでなく節税によって得た資金も成長の糧とすることができるのです。

例えば、ある企業が節税商品を利用して500万円の税金を節約したとします。

この節約された資金は、

などに使われ、企業の成長や売上の増加を支援することができます。

結論として、節税商品を利用することは、税金を節約し、その資金を他の有望な場面や投資先で活用するための有効な手段となります。

このように、資金の有効活用を通じて、節税商品は急な大きな利益が発生した際の賢い選択肢となるのです。

節税商品が特に優れている理由の一つは、多様な選択肢から、個別の目的やニーズに合わせて商品を選べる点にあります。

節税商品の市場は成熟しており、様々な金融機関やプロバイダーが多種多様な商品を提供しています

このような状況下では、投資家や企業の具体的なリスク許容度、資金の利用期間、目的などに応じて、最適な節税商品を選択することが可能となります。

※逆に言えば、選択肢が多いからこそ専門家に相談して目的にあった節税をしなければいけません。

例えば、

結論として、多様な節税商品の選択肢が存在することで、企業の具体的な目的やニーズに合った最適な商品を選ぶことが可能となります。

このように、目的に合わせて選べる選択肢の多さが、節税商品の大きな強みとなっているのです。

【節税対策オンライン個別相談】

を特別に開催します!!

ここまで読んでいただけているなら、きっと「税金を減らしたい」と思い、節税対策のために節税商品についてもっと知りたいと思ってもらえているでしょう。

行動力のあるあなたは、節税商品を自分で探してみて、導入してみるという選択肢を取られるかもしれません。

ただし注意していただきたいのは、節税商品であれば何でもいいというわけではないということです。

会社の利益によってどの節税商品を選ぶべきかは変わってきます。

ここを間違ってしまうと、本来なら節税できるはずだったものを節税できずに税金としてとられてしまう可能性もあります。

自分の利益なら1万円でも多く確保したいと思いませんか?

そんな疑問にお答えするために、今回、1,000万円以上の利益を得ている方に向けて、税金を最小限に抑えるためのオンライン個別相談を行うことにしました。

この個別相談では、

最大100%の節税を目指す戦略

を一緒に練っていきます。

相談内容は一人ひとりの事業形態や利益状況により異なりますが、すべての経営者が共通して抱える悩みを解消するための具体的なアクションプランを提案します。

と思ったかもれません

あなたはここまでで、急に得た大きな利益にも節税商品によって節税することが可能だと知りました。

ですが、一方で「自分の会社の場合も節税できるのだろうか…」とも思っているかもしれません。

多くの経営者があなたと同じように疑問を持ち、自社の最適な税務対策を見つけることに苦労しています。

ですが、心配は無用です。

必ずあなたの会社に合った方法があります。

私たちが、あなたの経営のパートナーとして、最適な税務対策をご提案することをお約束します。

突然の利益に対する最善の対策を一緒に考え、それを実行に移していくためのサポートを提供いたしますので、ご安心ください。

“費用について”

このオンライン個別相談は、あなたにとってどれほどの価値があるでしょうか?

例えば、資本金が1,000万円以下の法人の場合で年間の利益が5,000万円の場合税金は合計で約1,809万円(実効税率36.2%)が発生します。

それを仮に4,000万円の節税をすることができたら実質1,540万円の節税に成功することができます。

なので、本来は約1,809万円を納税する予定だったものを、約269万円の納税だけに抑えることが可能です。

そう考えれば、1000万円以上の節税ができるのなら、この個別相談の費用として10万円いただいたとしても十分に価値があるでしょう。

しかし、今回の個別相談はその半分の15万円でも、その半分の7万5千円でもありません。

今回に限り、無料でご参加いただけます。

通常であれば、個別相談でお話するほどの内容なら、無料で行うことは決してありません。

しかし、1,000万円単位の節税対策で悩んでいる経営者の方が、私の周りにもあまりにも多いことから、1人でも多くの経営者の方の悩みを解決したいと思い、無料で行わせていただきます。

ただし、個別相談という形式を取っているため、一人ひとりに向き合う特性を考えると、あまりにも参加者が多い場合は対応しきれなく可能性があります。

そのため、ご参加いただけるのは先着10名までとさせていただきます。

先着10名に達した時点で募集を締め切りますので、節税に興味がありましたら、今すぐ参加枠を確保してください。

ZOOMというアプリを利用してオンラインでお話をしながらアドバイスをさせていただきます。

ご自身の現状でのお悩みを聞きつつ、あなたに合った節税方法についてお伝えします。

税金に詳しくなくても、節税をすることには大きなメリットがあります。

これまで税理士にまかせていたけど、もっと節税できないかな?という軽い気持ちでも応募可能です。

個別相談でお伝えする方法を行うにあたり、1人では不安という場合は、別途詳しく学べるプログラムのご案内もしています。

止む終えない場合に限り、説明会の途中退出は可能ですが、あらかじめ予定をあけてご参加ください。

本気の方だけに伝えるために枠を限定していますので、ご理解のほどよろしくお願いします。

個別相談に参加された方には特典を付与しています。

しかし、特典目当てでの参加はご遠慮ください。

本気で節税して会社の利益の残し、ビジネスを伸ばしていきたいと思っている方だけに参加していただきたいです。

公認会計士試験合格後、大手監査法人で上場会社の会計監査、IPO支援を行い、中堅会計事務所で法人や個人資産の税務を担当した後に開業し、セミナーや出版など幅広く活躍中。

経歴

平成 3年 大手監査法人 入所

平成 9年 公認会計士・税理士事務所 入所

平成12年 益本公認会計士・税理士事務所 開設

平成25年 税理士法人 総和 設立

実績

・起業家支援業務(会社設立、ファイナンス業務)

・株式公開支援監査(公開マネジメント・内部統制管理指導)

・上場企業の監査業務(約50社)

・法人会計・税務業務・資産運用設計業務(法人成り、M&A業務、会計指導等)

・資産税業務(相続税対策、株式評価、資産譲渡等)

・個人資産運用・税務業務(個人事業主確定申告、資産運用助言業務)

資格

・公認会計士

・税理士

・CFP